”Mistä saadaan kasvua?” – Vastauksiamme yritysten kysymyksiin

Published date

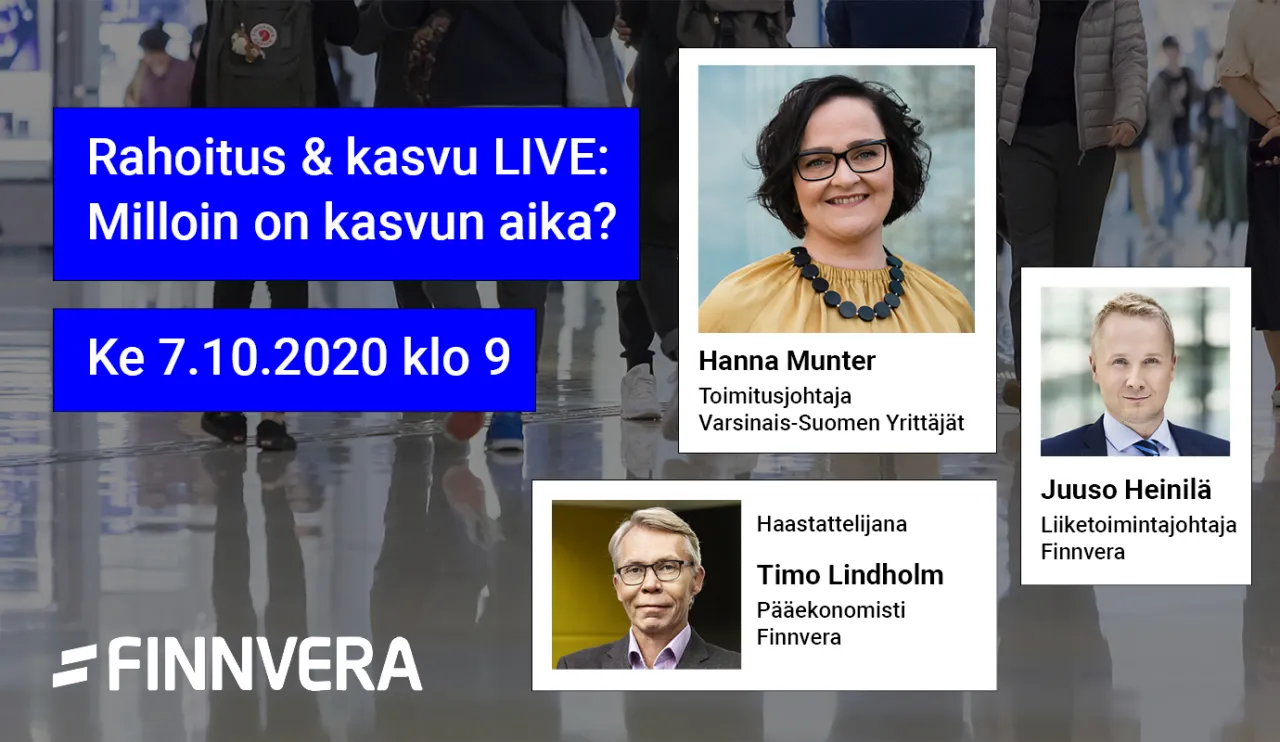

Saimme Rahoitus & kasvu LIVE -webinaarin yhteydessä runsaasti yleisökysymyksiä, joista osa oli hyvin konkreettisia, osa laajempia. Kiitos hyvistä kysymyksistänne ja kommenteista! Kokosimme vastauksia tähän juttuun.

Webinaarin tallenne on katsottavissa 21.10. saakka täältä.

Keväällä näkymät olivat (täysin) erilaiset, mitä tällä hetkellä? Mitä muutoksia, positiivisia/negatiivisia näkymiä on mahdollisesti tiedossa? Mistä saadaan kasvua?

Keskustelun ja Finnveran Rahoitus & kasvu -katsauksen perusteella yritysten näkymät ovat tällä hetkellä melko sumuiset. Huomio on siinä, miten tästä vuodesta selvitään. Toimialojen välillä on kuitenkin suuria eroja. Oleellinen muutos talousnäkymissä viime kevääseen verrattuna on, se että tästä vuodesta selvitään pienemmällä tuotannon ja liikevaihdon laskulla kuin keväällä pelättiin. Samalla kuitenkin talouden toipumisen vauhti 2021 ja 2022 on kuitenkin entistä epävarmempi ja todennäköisesti hitaampi. Finnveran yritysrahoitusmittarin mukaan yritysten tarve käyttöpääomalle ja uusille lyhennysvapaille on jälleen kasvamassa. Kasvuun tarvitaan paitsi rohkeutta yrityksiltä ja rahoittajilta, myös työn tuottavuuden kasvua ja sopeutumista rakenteellisiin uudistuksiin.

Koronasta nousu ei ole tavanomaista talouden toipumista, vaan sopeutumista uudenlaisiin rakenteisiin ja toimintatapoihin. Muutokset tapahtuvat yritystasolla, ja koronan jälkeisissä oloissa menestyvän yrityskentän nousu on vaativa ja pitkäaikainen työ. Kasvu ei tule itsestään eikä vanhalla rakenteella.

Miten suomalaista Mittelstand-yrityskantaa saataisiin kohti kasvua ja kansainvälistymistä kilpailukykyisesti?

Kilpailukyky on avainasemassa, ja Rahoitus & kasvu -katsauksemme mukaisesti nykyisessä tilanteessa kasvu on haettava kansainvälisiltä markkinoilta. Tämä koskee myös pk- ja midcap, ns. Mittelstand-yrityksiä. Viennin rahoituksen tunteminen ja saatavien suojaaminen on keskeinen osa myös tämän kokoluokan yritysten kansainvälistymistä. Finnvera järjesti viime vuonna 150 vientikaupan rahoituspajaa pk-yrityksille rahoitusosaamisen kasvattamiseksi, ja työtä tullaan jatkamaan.

Viennin rahoitus avaa usein pääsyn tarjouskilpailuihin ja joka on osa ulkomaiselle asiakkaalle myytävää kokonaisuutta. Tähän tarvitaan Finnveran takuita. Niinpä vientitakuut ovat keskeinen osa viennin kilpailukykyä, mikä korostuu entisestään koronakriisin takia. Viennin rahoituksen merkitystä korostaa sekin, että yhä useamman pk-yrityksen on kansainvälistyttävä itsenäisesti, ei enää suuryritysten alihankkijoina kuten aiemmin. Finnveralla on myös EU-komission poikkeusluvalla mahdollisuus myöntää luottovakuutuksia myös niin sanottuihin kaupallisen riskin maihin kuten EU-maihin vuoden 2020 loppuun saakka.

Kansainvälisissä konsultointiprojekteissa vaadittavat konsultin "Professional Liability Insurances". Osallistuuko Finnvera näiden järjestämiseen tarvittaessa?

Finnveran valikoimaan ei sisälly vahinkovakuutuksia, vaan erityisrahoittajana ja vientitakuulaitoksena Finnveran takuutyyppisillä tuotteilla vakuutetaan luottoriskiä. Yritysten vastuuvakuutuksia löytynee kaikkien vahinkovakuutusyhtiöiden perustarjoomasta.

Rahoitus ja lainat

Keväällä liiketoiminnan volyymin laskiessa etenkin valmistavalla teollisuudella käyttöpääoman tarve pieneni, jolloin yrityksen likviditeettitilanne saattoi jopa parantua sen johdosta. Kun kasvu käynnistyy, käyttöpääomaan sitoutuu uudelleen lisää pääomia, mikä saattaa kiristää likviditeettiä ja rajoittaa kasvua.

Käyttöpääomalle ei välttämättä ole ollut niin paljon tarvetta, koska yritykset ovat esimerkiksi supistaneet toimintaansa. Rahoituksen kysyntä lisääntyy vasta, kun yritysten täytyy nopeastikin voida ajaa toiminta ylös ja ottaa markkinoita haltuun. Viennin rahoitus on tässä kohtaa ratkaisevaa.

Käyttöpääomaa tarvitaan esim. siinä vaiheessa, kun hyödykkeitä tuodaan markkinoille, mutta niistä ei vielä kerry kassavirtaa. Ei siis pitäisi olla vastakkainasettelua käyttöpääoma- ja investointirahoituksen välillä.

Onko as a Service -liiketoimintamallin, palveluliiketoiminnan, tukemiseen tarvittavia rahoitustyökaluja tulossa Finnveran portfolioon?

Palvelujen tuotannon ja viennin rahoitus onnistuu Finnveran nykyisillä rahoitustyökaluilla. Palveluliiketoiminnassa rahoitustarve kohdistuu usein käyttöpääomaan, ei niinkään halli- tai laiteinvestointeihin.

Palvelujen osuuden kasvu näkyy myös viennin rahoituksen kysynnässä, jolloin rahoittajalle syntyy haasteita esimerkiksi vakuuksista. Yrityksen tärkein pääoma on henkilöstön osaamisessa, eikä perinteisiä reaalivakuuksia enää löydy. Finnvera on pyrkinyt vastaamaan uuden tyyppiseen kysyntään käyttämällä entistä enemmän tulevaa kassavirtaa vakuutena reaalivakuuksien puuttuessa.

Mikä on Finnveran suoran rahoituksen tilanne yrityksille?

Usein talouden kriiseissä rahoitusjärjestelmän toimimattomuus pahentaa yritysten tilannetta, mutta koronatilanteessa näin ei ole ollut vaan rahoitusjärjestelmä on nähdäksemme toiminut hyvin. Yritysten rahoittaminen ei olisi ollut mahdollista ilman pankkeja. Finnvera keskittyi myöntämään takauksia pankkien myöntämille lainoille, ja tämä on edelleen ensisijainen ratkaisu.

Syyskuun alusta lähtien on kuitenkin ollut mahdollista hakea jälleen myös koronatilanteeseen suoraa lainaa Finnverasta. Lainaehtojen mukaisesti yrityksen liiketoiminnan on täytynyt olla kannattavaa ennen koronakriisiä, ja yrityksellä on oltava riittävä velanhoitokyky.

Haluamme osaltamme varmistaa, että kaikki elinkelpoiset yritykset selviytyvät kriisin yli ja toivomme joustavuutta myös muilta rahoittajilta.

Mikroyrittäjillä on koronan vuoksi valtavia käyttöpääomahaasteita. Käytäntö on osoittanut, että pankit eivät pysty rahoittamaan pieniäkään tarpeita, kun taloudelliset tunnusluvut ovat merkittävästi heikentyneet. Miksi Finnvera on asettanut lainan alarajan niinkin korkeaksi kuin 50 000 euroa? Pienlaina oli aiemmin 5 000-35 000 euroa. Voisiko alarajaa laskea esim. 20 000 euroon?

Koronatilanteessa suoraa lainaa voi hakea Finnverasta, jos laina ei ole pankin kautta järjestynyt, esimerkiksi yksittäisen pankin luottopolitiikan kiristymisen seurauksena, eikä laina näin ole mahdollinen Finnveran takaamana. Pyrimme katsomaan, missä rahoituksen vaikuttavuus olisi suurin ja missä tarjontaa on vähiten, ja päädyimme 50 000-300 000 euron väliin. Näkemyksemme mukaan mikroyritysten lainan saanti ei ole ollut ongelma. Kappalemääräisesti olemme myöntäneet takauksia eniten juuri mikroyritysten lainoille. Arvioimme lainarajaa tilanteen mukaan jatkuvasti. Toistaiseksi näyttää siltä, että rahoituksen saatavuus on ollut yhtä hyvä yritysten kokoluokasta riippumatta. Lainamme on mitoitettu tilanteisiin, joissa laina ei jostain syystä takauksellakaan pankin kautta järjesty.

Esimerkiksi pk-yritysbarometrissa yrityksistä hieman aiempaa suurempi osuus (5 %) ilmoitti hakeneensa rahoitusta, mutta ei saaneensa sitä. Ottaen huomioon, että koronatilanteessa myös hakijoita on ollut selvästi aiempaa enemmän, rahoituksen saatavuus ei näytä suuresti vaikeutuneen.

Lyhennysvapaat

Yritys kertoo saaneensa Finnveralta kuuden kuukauden lyhennysvapaan, mutta liikevaihdon romahtaminen ei mahdollista lainojen lyhentämistä kuuden kuukauden jälkeen.

Yrittäjä kysyy, miksi lyhennysvapaata ei voitaisi myöntää suoraan vuoden 2021 loppuun saakka? Ehkä siihen mennessä saadaan löydettyä takaisin kadonnut liikevaihto ja mahdollistettaisiin talouden suunnittelu järkevällä aikavälillä.

Kriisin alkuvaiheessa lyhennysvapaan pituudeksi määriteltiin puoli vuotta, joka ei vielä vaatinut esimerkiksi laina-ajan pidentämistä tai johtanut esimerkiksi siihen, että pankilla olisi tarve nostaa lainan hintaa. On hyvä muistaa, että lyhennysvapaa aiheuttaa lainan lyhennysten kertymisen laina-ajan loppuun. Pitkä lyhennysvapaa voi kiristää lyhennystarvetta liiaksi ja vaatii todennäköisesti laina-ajan pidentämistä.

Finnvera on valmis joustamaan ja myöntämään lyhennysvapaita uudelleenkin, niillä on ollut suuri merkitys siinä, että yritykset ovat saaneet helpotusta talouteensa koronatilanteessa. Toivomme, että joustoa löytyy myös muilta rahoittajilta.

Tarvetta lisärahoitukselle jo aiemman rahoituksen lisäksi?

Useammassa kysymyksessä kysyttiin, mitä mahdollisuuksia on, jos aiemmin myönnetyn rahoituksen lisäksi on tarve lisärahoitukselle.

Esimerkiksi näin: Yritykseni sai keväällä Finnveran alkutakauksen koronatilanteen takia myyntivaraston kasvattamiseen, kun kansainvälinen logistiikka oli hidastunut. Nyt olisi tarve ja halu kasvattaa toiminnan toista tukijalkaa, palveluita, mutta rahoitustarvetta aiheutuu tästäkin. Olisiko Finnveralla tarjota tähän jotakin sopivaa?

Aiemmin haettu ja myönnetty rahoitus ei ole este uuden rahoituksen saamiselle. Jokainen hakemus arvioidaan omana tapauksenaan, ja yrityksen taloudellinen tilanne ja rahoitettava hanke ratkaisevat. Pankki tai muu rahoittaja voi hakea takauksiamme asiakkaan puolesta, eli ensimmäiseksi kannattaa ottaa yhteyttä omaan pankkiin.

Minkälaista apua tai rahoitusta voi saada aloittava yritys? Yritys on jäänyt ilman koronatukia, koska yritys on uusi?

Finnveran ensisijainen tuote aloittavien yritysten pienehköihin rahoitustarpeisiin on alkutakaus, joka on suunnattu alle 3 vuotta toimineille yrityksille. Alkutakaus auttaa uusia pk-yrityksiä saamaan rahoitusta pankista erilaisiin investointi- ja käyttöpääomatarpeisiin. Oma pankkisi hakee alkutakausta puolestasi Finnveralta. Alkutakaus soveltuu myös koronaviruksen aiheuttamiin käyttöpääomatarpeisiin enintään kolme vuotta toimineille yrityksille. Alkutakauksen vähimmäismäärä on 10 000 euroa. Finnveran takausosuus voi olla enintään 80 %. Yritykselle yhteen rahoitustarpeeseen kerralla myönnettävän alkutakauksen enimmäismäärä on kuitenkin 80 000 euroa. Finnvera ei edellytä omarahoitusosuutta.

Miten Finnvera Oyj aikoo mitata tulevaisuudessa mittavan Koronarahoituksensa vaikuttavuutta eli mitä konkreettista hyötyä siitä on ollut?

Finnveralla ei ole varsinaista koronarahoitusta, mutta yritysten pankkiluotoille annettujen takausten ehtojen yksityiskohtia samoin kuin koronatilanteeseen myönnettävän käyttöpääomalainan ehtoja on uudistettu koronan aikana.

Rahoituksen vaikuttavuus on Finnveralle tärkeä mittari, ja perinteisesti seuraamme esimerkiksi syntyneiden työpaikkojen määrää tai esimerkiksi vientitakuilla taatun viennin osuutta. Jatkossa voimme arvioida rahoituksen vaikuttavuutta esimerkiksi vertaamalla asiakkaiden liikevaihtoa ja vientiä mahdollisimman samankaltaisiin ei-asiakasyritysten ryhmiin.

Finnvera ilmoittaa joissain yhteyksissä uudet rahoitushakemukset ja muutoshakemukset yhdessä nipussa. Mikä on tilanne uuden luotonannon/takauksien osalta tällä hetkellä verrattuna 2018 tai 2019 euroissa sekä kappaleissa?

Finnveran myönnetyn rahoituksen eli lainojen, takausten ja vientitakausten määrät euroissa ja kappaleissa samoin kuin rahoitusten uudelleenjärjestelyjen määrät julkaistaan viikoittain Finnveran rahoitustoiminta-sivulla. Tällä hetkellä uutta rahoitusta on myönnetty noin 1,3 miljardia euroa vuoden alusta lähtien (2019: 670 miljoonaa euroa). Rahoituspäätöksiä on tehty yli 8 000 kappaletta. Rahoitusten uudelleenjärjestelyjä, eli esim. lyhennysvapaita, on tehty lähes 11 800 kappaletta. Määrä on liki kolminkertainen viime vuoden vastaavaan aikaan verrattuna.